Alto rendimiento estadounidense: Las opciones de financiación más amplias suavizan el impacto de la subida de tipos

- 19 Junio 2024 (7 min de lectura)

Puntos clave

De cara a 2023, el discurso del consenso parecía establecido. La Reserva Federal se había embarcado en un agresivo ciclo de subidas de tipos de interés para combatir la espiral de inflación. Se esperaba una recesión en Estados Unidos, ya que el exceso de ahorro de los hogares acumulado durante la pandemia se agotó y las condiciones de endeudamiento de las empresas se endurecieron drásticamente tras el periodo favorable de tipos de interés bajos posterior a la crisis financiera mundial.

Según muchas perspectivas, las empresas de high yield se situaron entre las más expuestas a este entorno cambiante y se esperaba que tuvieran dificultades para adaptarse a medida que la economía se deteriorara y los bancos se retiraran de conceder préstamos. También se esperaba que las opciones de refinanciación en los mercados de capitales para las cargas de deuda existentes se encarecieran considerablemente.

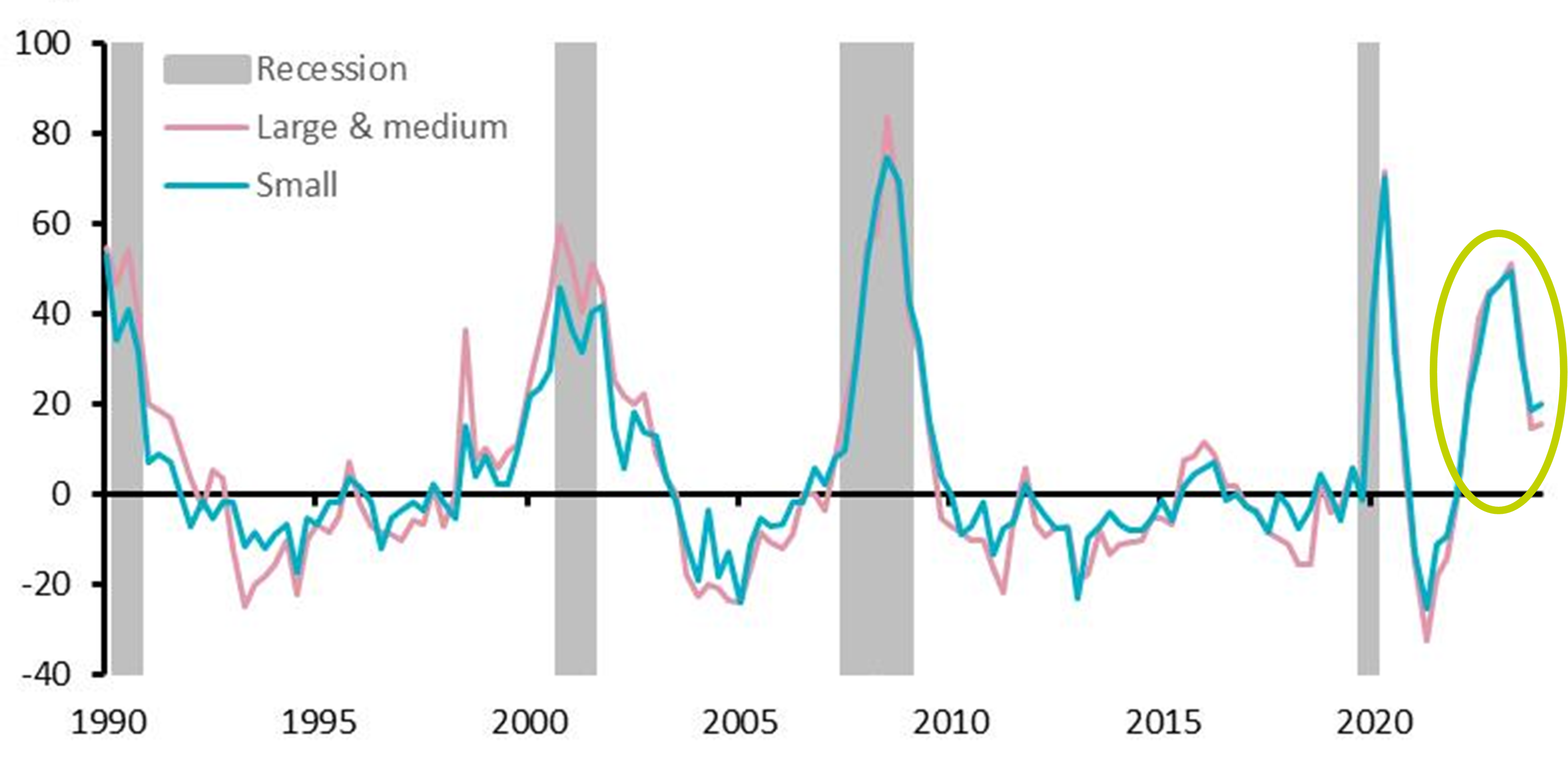

El endurecimiento de las normas crediticias se suele correlacionar con las recesiones de Estados Unidos, como demuestra el gráfico siguiente. Como resultado, hubo temores de que la tasa de impago del mercado de high yield estadounidense también se disparara, ya que las empresas tuvieron dificultades para hacer frente a estos obstáculos.

Endurecimiento de las condiciones de crédito de los bancos a las empresas comerciales e industriales por tamaño

Fuente: Senior Loan Officer Opinion Survey on Bank Lending Practices – FRB, BEA, AXA IM Research, mayo de 2024. El eje Y muestra el porcentaje neto de encuestados nacionales que endurecen las normas para los préstamos comerciales e industriales.

Sin embargo, hasta la fecha, ninguna de estas predicciones se ha materializado. La economía estadounidense sigue superando las expectativas, la inflación ha caído considerablemente a pesar de cierta rigidez reciente, mientras que la tasa de impago del alto rendimiento estadounidense ha seguido siendo muy manejable y cerró mayo de 2024 en apenas el 2,0%, muy por debajo de la media a 25 años del 3,4%.1 Y desde la perspectiva del retorno, el high yield ha superado a las clases de activos de mayor calidad, como los bonos de grado de inversión (Investment grade) estadounidenses y los bonos del Tesoro de Estados Unidos durante el 2023 y en lo que va de año en 2024.2

Mientras tanto, como demuestra el gráfico anterior, los estándares crediticios se han relajado sustancialmente desde entonces, al igual que la preocupación por una recesión en Estados Unidos, lo que sugiere que tal vez esta tendencia histórica podría haberse roto.

Para entender por qué, debemos considerar cómo ha evolucionado el panorama general de la financiación apalancada en EE.UU. y cómo esto, a su vez, ha desplazado la dependencia de las empresas de high yield de las formas tradicionales de préstamo bancario hacia otras fuentes de capital más diversificadas.

- RnVlbnRlOiBKLlAuIE1vcmdhbiBEZWZhdWx0IE1vbml0b3IsIGEgMzEgZGUgbWF5byBkZSAyMDI0LiBUYXNhIGRlIGltcGFnbyBwb25kZXJhZGEgcG9yIHZhbG9yIG5vbWluYWwsIGluY2x1aWRhcyBsYXMgcGVybXV0YXMgYXNpbcOpdHJpY2FzIGRlIGVtcHJlc2FzIGVuIGFwdXJvcy4gRXhjbHV5ZW5kbyBsYXMgcGVybXV0YXMgYXNpbcOpdHJpY2FzIGRlIGVtcHJlc2FzIGVuIGFwdXJvcywgbGEgdGFzYSBkZSBpbXBhZ28gZXJhIGRlbCAxLDMlIGVuIGxhIG1pc21hIGZlY2hhLg==

- RnVlbnRlOiBJQ0UgQm9mQSwgYSAzMSBkZSBtYXlvIGRlIDIwMjQuIExhIHJlbnRhYmlsaWRhZCBzdXBlcmlvciBzZSBiYXNhIGVuIHVuYSBjb21wYXJhY2nDs24gZGUgbG9zIHJldG9ybm9zIGRlbCDDrW5kaWNlIElDRSBCb2ZBIFVTIEhpZ2ggWWllbGQgeSBlbCBJQ0UgQm9mQSBVUyBDb3Jwb3JhdGUgZSBJQ0UgQm9mQSBVUyBUcmVhc3VyeS4gTGFzIHJlbnRhYmlsaWRhZGVzIHBhc2FkYXMgbm8gc29uIHVuIGluZGljYWRvciBkZSByZXN1bHRhZG9zIGZ1dHVyb3Mu

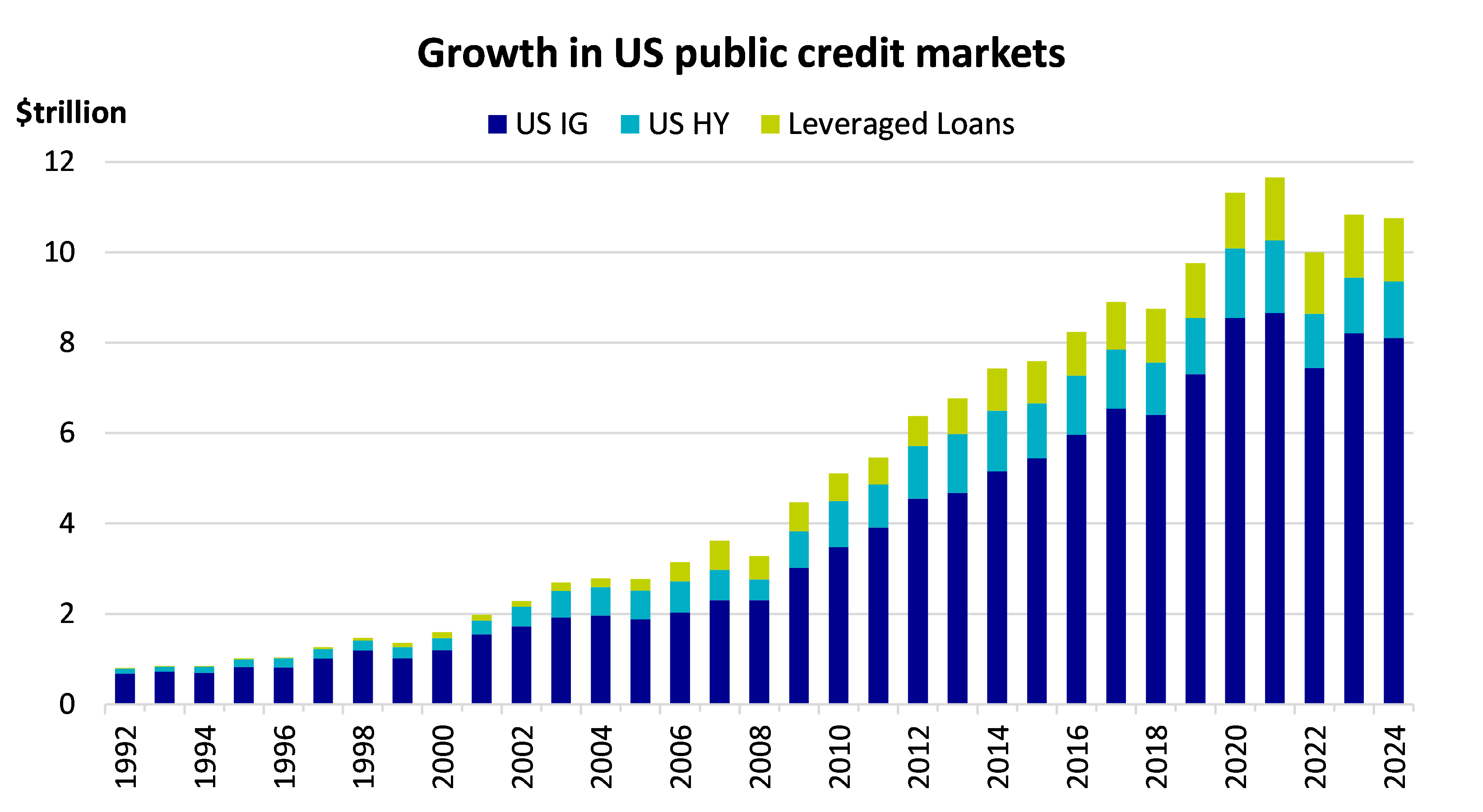

Desarrollo del mercado de crédito público estadounidense

Desde la última recesión significativa provocada por la crisis de 2008, el valor combinado del mercado de crédito público estadounidense, que incluye a los prestatarios de grado de inversión (IG), alto rendimiento (HY) y préstamos apalancados, ha aumentado de 3,2 billones de dólares a 10,8 billones de dólares, un aumento significativo del 238%.

Fuente: Índices ICE BofA para Investment Grade y High Yield de EE. UU. y Credit Suisse Leveraged Loan para préstamos apalancados. 2024 a 30 de abril de 2024.

Este periodo de expansión se ha visto reforzado por los generosos programas monetarios y fiscales puestos en marcha, lo que ha dado a las empresas más confianza para pedir prestado en los mercados de capitales que en el sistema bancario tradicional.

Como resultado, el número de emisores de crédito apalancados específicamente (es decir, bonos y préstamos high yield) aumentó de 1.128 en 2008 a alrededor de 1.900 en la actualidad.3 But there has also been a shift in the composition of the types of capital structures accessing the public markets. Pero también ha habido un cambio en la composición de los tipos de estructuras de capital que acceden a los mercados públicos. La mayor parte del crecimiento procede de emisores especializados en préstamos, pasando de 413 en 2008 a más de 970 en la actualidad (37% frente a 51% del total de emisores de crédito apalancados),4 lo que ha hecho que el mercado estadounidense de préstamos apalancados tenga un tamaño superior al del de high yield por primera vez.

El atractivo relativo de los préstamos durante este periodo puede explicarse por la mayor flexibilidad de los prestatarios en cuanto a las opciones de refinanciación frente a los bonos, junto con cupones comparables más baratos, pero en estos últimos se ha producido una reversión abrupta que está volviendo a cambiar el capital hacia los bonos de alto rendimiento una vez más.

- RnVlbnRlOiBKUCBNb3JnYW4gVVMgSGlnaCBZaWVsZCBhbmQgTGV2ZXJhZ2VkIExvYW4gU3RyYXRlZ3ksIG1heW8gZGUgMjAyNA==

- RnVlbnRlOiBKUCBNb3JnYW4gVVMgSGlnaCBZaWVsZCBhbmQgTGV2ZXJhZ2VkIExvYW4gU3RyYXRlZ3ksIG1heW8gZGUgMjAyNA==

Absorber el impacto de la subida de tipos

Impulsado por la subida de los tipos de interés en 2022-2023, el cupón medio del mercado de préstamos apalancados, que se cotiza a un tipo variable, aumentó 527 puntos básicos (pb), frente a solo 43 pb del cupón medio fijo de los bonos high yield. Por lo tanto, los emisores de bonos de high yield tienen más tiempo para adaptarse al entorno actual de tipos más altos, ya que muchas de estas empresas han establecido una deuda con cupón muy bajo con vencimientos de 8 a 10 años en los últimos años, cuando los tipos estaban bajos. Esto significa que los balances de las empresas de high yield generalmente suelen resistir, mientras que los ratios de apalancamiento y de cobertura de intereses siguen siendo saludables, a pesar de un repunte de la dispersión.

Mientras tanto, ahora hay menos presión sobre el mercado general de high yield por el impacto inmediato de la subida de los tipos de los préstamos, ya que el aumento de los prestatarios especializados en préstamos ha reducido el número de estructuras de capital de high yield con una exposición combinada a bonos y préstamos de tasa flotante. Se trata de un ámbito que habrá que vigilar de cerca entre los emisores combinados de bonos de alto rendimiento y préstamos para detectar cualquier presión a la baja que el gasto adicional incurrido por el componente de préstamo pueda ejercer sobre toda la estructura de capital.

Entonces, ¿el impacto en el mercado estadounidense de bonos de alto rendimiento se ha pospuesto, en vez de evitarse, hasta que los bonos se refinancien o venzan? Las señales hasta ahora sugieren que el mercado de bonos high yield se está adaptando bien, respaldado por el objetivo común compartido que los equipos directivos de las empresas tienen ahora con los tenedores de bonos de mantener un apalancamiento general bajo, de manera que el gasto general por intereses no sea mucho mayor hoy que cuando los tipos eran bajos. Esto está dando lugar a mejoras crediticias idiosincrásicas en todo el espectro de calificaciones del alto rendimiento.

Sin embargo, un pequeño porcentaje del mercado de high yield está formado por empresas que entran en este periodo con tendencias operativas negativas y más apalancamiento, que se ven en la incapacidad de ajustar su estructura de capital o de obtener nuevo capital para hacer frente a unos tipos más altos. En este sentido, están surgiendo problemas, que conducen a ejercicios de gestión de pasivos y permutas asimétricas de empresas en apuros, cuando las empresas reestructuran sus deudas para evitar impagos.

El crédito privado se vuelve convencional

Como resultado de años de tipos de interés bajos antes del reciente endurecimiento monetario, la búsqueda de rendimientos llevó a los inversores cada vez más hacia la prima de liquidez ofrecida por los mercados privados. Dado que los bancos realizan menos préstamos comerciales que en el pasado y la demanda de acuerdos privados crece, era cuestión de tiempo que la oferta también repuntara.

Ha entrado en el vacío el pujante mercado de crédito privado, que hoy está disfrutando de algo así como de una época dorada. Estimado por el Fondo Monetario Internacional en un tamaño de poco más de 2 billones de dólares, la mayor parte de los cuales se encuentran en Norteamérica, el crédito privado está rivalizando ahora con los mercados de high yield y préstamos apalancados por su tamaño.5 Es probable que su tamaño real sea aún mayor, ya que aproximadamente el 30% de este total está compuesto por «reservas de efectivo», es decir, compromisos de capital no ejecutados, mientras que las empresas de desarrollo empresarial no están totalmente contabilizadas.

Para destacar su influencia como una opción de financiación viable en el mercado actual, la mayoría de los préstamos apalancados en 2023 fueron financiados por empresas de crédito privadas y la participación de los bancos en los préstamos privados en la economía estadounidense es actualmente de tan solo el 35%, frente al 60% en 1970.6

Sea cual sea su tamaño, a medida que ha entrado más capital –de fuentes cada vez más convencionales, como bases de inversores minoristas y de gestión de patrimonios–, los prestamistas directos ahora pueden ejecutar operaciones más grandes, atrayendo a prestatarios tradicionales más grandes en los mercados públicos de crédito que son capaces de adaptar cada operación privada a sus necesidades. Existen claros riesgos en el crecimiento del crédito privado en torno a la liquidez y la opacidad de las operaciones privadas, que no son mark to market (MTM), especialmente dada la mayor concentración de emisores en las carteras de préstamos directos que en los mercados de deuda pública. Sin embargo, los emisores de high yield tienen hoy acceso a fuentes de capital más diversificadas que nunca, lo que alivia algunas preocupaciones en torno al endurecimiento de los estándares de préstamos bancarios.

- RnVlbnRlOiBGTUksIEZpbmFuY2lhbCBUaW1lcywgYWJyaWwgZGUgMjAyNC4=

- RnVlbnRlczogRmluYW5jaWFsIFRpbWVzLCBQaXRjaEJvb2sgTGV2ZXJhZ2VkIENvbW1lbnRhcnkgRGF0YSwgTmF0aW9uYWwgQnVyZWF1IG9mIEVjb25vbWljIFJlc2VhcmNoOiBUaGUgU2VjdWxhciBEZWNsaW5lIG9mIEJhbmsgQmFsYW5jZSBTaGVldCBMZW5kaW5nLCBwdWJsaWNhZG8gZW4gZmVicmVybyBkZSAyMDI0Lg==

Un nuevo capítulo

La desintermediación gradual del sector bancario en favor de los primeros mercados de crédito públicos y ahora privados está bien documentada. El establecimiento inicial del mercado estadounidense de alto rendimiento a mediados de la década de 1980 fue en sí mismo un factor que contribuyó al principio. Hoy en día, los acontecimientos más recientes en el triunvirato de las finanzas apalancadas estadounidenses ( high yield, préstamos apalancados y deuda privada) están escribiendo un nuevo capítulo a esta historia que está ayudando a suavizar el impacto de la subida de tipos en los prestatarios de high yield a medida que se endurecen los estándares de los préstamos bancarios.

Aunque se suele considerar que compiten entre sí por el capital de los inversores, la reducción del solapamiento que comparten los emisores de bonos high yield y préstamos en la actualidad debido al crecimiento de los prestatarios únicamente de préstamos ha respaldado simultáneamente al mercado de bonos high yield reduciendo su exposición a las tendencias de deterioro potenciales en el mercado de préstamos. Esto podría ser significativo, ya que la amenaza de una rebaja de calificación de varios puntos más allá del 56% del mercado de préstamos con calificación media de B o inferior proyecta su sombra sobre las finanzas apalancadas estadounidenses en general.7

Mientras tanto, no hay razones para creer que el mercado público de bonos high yield no pueda coexistir y complementar los desarrollos más recientes en el crédito privado ofreciendo a los prestatarios un potencial ciclo de vida de inversión holístico. Según esta teoría, el crédito privado puede ser beneficioso en las primeras etapas del patrocinio corporativo para maximizar la probabilidad de resultado de financiación, pero a medida que la empresa madura y es capaz de mejorar su calificación y perfil crediticio, el saldo debería inclinarse más a favor de los mercados públicos de crédito para optimizar los precios y reducir los costes de financiación integral.8

A medida que persisten las incertidumbres a nivel macroeconómico, a nivel microeconómico se abre un nuevo capítulo para las finanzas apalancadas estadounidenses. La financiación barata de la última década ha terminado, pero el mercado de high yield está encontrando maneras de adaptarse a este nuevo panorama. A medida que el equilibrio entre los mercados de crédito público y privado fluye, tal vez el mayor apoyo ante la subida de tipos pueda encontrarse desde el interior.

- RnVlbnRlOiDDjW5kaWNlIENyZWRpdCBTdWlzc2UgTGV2ZXJhZ2VkIExvYW4sIGNvbiBub24tc3BsaXQgcmF0aW5ncyBkZSBCLCBCLSBlIGluZmVyaW9yZXMsIGFicmlsIGRlIDIwMjQu

- RnVlbnRlOiBKUCBNb3JnYW4gQ3JlZGl0IFdhdGNoLCA1IGRlIGFicmlsIGRlIDIwMjQu

Disclaimer

Este documento tiene fines informativos y su contenido no constituye asesoramiento financiero sobre instrumentos financieros de conformidad con la MiFID (Directiva 2014/65 / UE), recomendación, oferta o solicitud para comprar o vender instrumentos financieros o participación en estrategias comerciales por AXA Investment Managers Paris, S.A. o sus filiales.

Las opiniones, estimaciones y previsiones aquí incluidas son el resultado de análisis subjetivos y pueden ser modificados sin previo aviso. No hay garantía de que los pronósticos se materialicen.

La información sobre terceros se proporciona únicamente con fines informativos. Los datos, análisis, previsiones y demás información contenida en este documento se proporcionan sobre la base de la información que conocemos en el momento de su elaboración. Aunque se han tomado todas las precauciones posibles, no se ofrece ninguna garantía (ni AXA Investment Managers Paris, S.A. asume ninguna responsabilidad) en cuanto a la precisión, la fiabilidad presente y futura o la integridad de la información contenida en este documento. La decisión de confiar en la información presentada aquí queda a discreción del destinatario. Antes de invertir, es una buena práctica ponerse en contacto con su asesor de confianza para identificar las soluciones más adecuadas a sus necesidades de inversión. La inversión en cualquier fondo gestionado o distribuido por AXA Investment Managers Paris, S.A. o sus empresas filiales se acepta únicamente si proviene de inversores que cumplan con los requisitos de conformidad con el folleto y documentación legal relacionada.

Usted asume el riesgo de la utilización de la información incluida en este documento. La información incluida en este documento se pone a disposición exclusiva del destinatario para su uso interno, quedando terminantemente prohibida cualquier distribución o reproducción, parcial o completa por cualquier medio de este material sin el consentimiento previo por escrito de AXA Investment Managers Paris, S.A.

La información aquí contenida está dirigida únicamente a clientes profesionales tal como se establece en los artículos 194 y 196 de la Ley 6/2023, de 17 de marzo, de los Mercados de Valores y de los Servicios de Inversión.

Queda prohibida cualquier reproducción, total o parcial, de la información contenida en este documento.

Por AXA Investment Managers Paris, S.A., sociedad de derecho francés con domicilio social en Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, inscrita en el Registro Mercantil de Nanterre con el número 393 051 826. En otras jurisdicciones, el documento es publicado por sociedades filiales y/o sucursales de AXA Investment Managers Paris, S.A. en sus respectivos países.

Este documento ha sido distribuido por AXA Investment Managers Paris, S.A., Sucursal en España, inscrita en el registro de sucursales de sociedades gestoras del EEE de la CNMV con el número 38 y con domicilio en Paseo de la Castellana 93, Planta 6 - 28046 Madrid (Madrid).

© AXA Investment Managers Paris, S.A. 2024. Todos los derechos reservados.

Advertencia sobre riesgos

Advertencia sobre riesgos

El valor de las inversiones y las rentas derivadas de ellas pueden disminuir o aumentar y es posible que los inversores no recuperen la cantidad invertida originalmente.