El crédito con grado de inversión (Investment Grade) en Estados Unidos se recupera de su mínimo

PUNTOS CLAVE

En su libro infantil de 1974, The Tiger’s Bones, el poeta inglés Ted Hughes escribió: «Nada es gratis. Todo tiene un precio».1

Si nos fijamos en el buen estado actual del mercado de crédito corporativo estadounidense (la joya de la corona del universo de crédito mundial), se podría perdonar que se olvidara el elevado precio que pagan todos los activos de renta fija para llegar a este punto.2

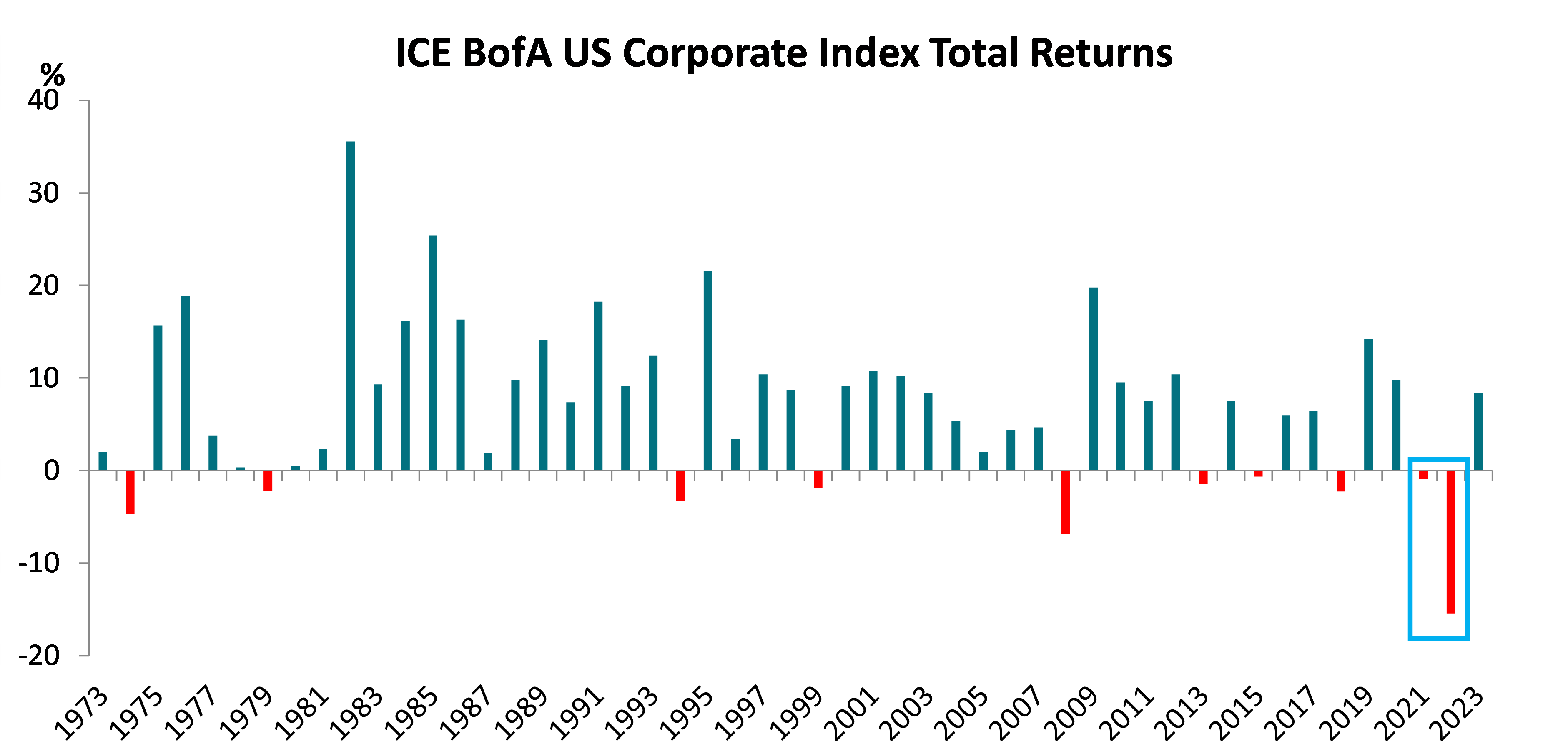

Hoy en día, se pueden trazar paralelismos entre el momento en que Hughes escribió a mediados de la década de 1970 y el impacto de la espiral de inflación en los mercados financieros. El reciente repunte inflacionista, que ha alcanzado niveles que no se registraban desde la década de 1970, y el agresivo ritmo posterior de endurecimiento de la política monetaria de la Reserva Federal hicieron que el índice ICE BofA US Corporate sufriera dos años consecutivos de retornos negativos en 2021 y 2022 por primera vez desde que comenzaron los registros en 1973.

Fuente: ICE BofA, a 31 de diciembre de 2023

Sin embargo, como demuestra el gráfico anterior, no solo los años negativos son relativamente raros en el crédito, sino que el mercado tiende a recuperarse tras una caída, ya que los cupones se reinician a niveles más altos y las rentas vuelven a tomar el control para impulsar los retornos.

En poco más de dos años, el cupón medio ponderado a la par del mercado general ha aumentado en 58 pb, y debería seguir subiendo significativamente a medida que más empresas refinancien la deuda antigua establecida durante los años de bajos tipos de interés y bajos rendimientos posteriores a la crisis financiera mundial.3 Según JP Morgan, el cupón medio de los nuevos emisores con grado de inversión (Investment Grade) en el cuarto trimestre de 2023 fue del 6,2%, muy por encima de la media a 10 años del 3,6%.4

- Ted Hughes, The Tiger’s Bones, 1974.

- Fuente: : ICE BofA, a 30 de abril de 2024. El índice ICE BofA US Corporate tiene un valor de mercado de 8,1 billones de dólares, lo que equivale al 64% del universo corporativo mundial, representado por el índice ICE BofA Global Corporate, valorado en 12,7 billones de dólares.

- Fuente: ICE BofA, comparando los tipos medios de cupón a 30 de abril de 2024 con respecto al 31 de diciembre de 2021.

- Fuente: JP Morgan, fundamentales crediticios de alta calidad: Revisión cuarto trimestre de 2023.

Los rendimientos alcanzan máximos de 15 años

Hoy en día, la otra cara de los retornos negativos experimentados en 2021-2022 es que los inversores pueden acceder al mercado de crédito Investment grade de Estados Unidos con unos atractivos rendimientos del 5,8%, unos niveles que no se registraban desde 2009.5 Sin embargo, la mayor parte del aumento se ha debido a la volatilidad del tipo de interés sin riesgo y, para los inversores, que suelen sentirse atraídos por el crédito por el diferencial que ofrece por encima de los bonos del Estado, las valoraciones actuales han presentado un cierto enigma.

En la base de este dilema están las leyes económicas, que dictan que los ciclos de subida de los tipos de la magnitud observada recientemente deberían conducir a una desaceleración de la actividad, a una relajación del mercado laboral y posiblemente incluso a una recesión en toda regla.

En esta fase del ciclo, las empresas pueden tener dificultades para hacer frente al endurecimiento de las normas de crédito mediante una combinación de aumento vertiginoso de los costes de los intereses y disminución de la demanda de sus productos y servicios, lo que provoca tendencias operativas negativas y un repunte de las revisiones a la baja del alto rendimiento (high yield) y las quiebras.

Los diferenciales de crédito normalmente se ampliarían en estos periodos para reflejar el riesgo adicional que siente el sector empresarial por encima del tipo sin riesgo. Pero no ha habido nada típico en la resistencia y la continua exuberancia de las empresas estadounidenses en respuesta a la actual presión de las condiciones, reflejada en los diferenciales de crédito, que han seguido sorprendiendo a los inversores estrechándose más.

- Fuente: ICE BofA, a 30 de abril de 2024.

Adaptación a una nueva norma

Aunque ha habido algunos focos de debilidad que han acaparado los titulares en el sector bancario regional estadounidense y en el inmobiliario comercial, lo que sigue suscitando preocupación, los beneficios de las empresas estadounidenses Investment grade han resistido bien en líneas generales, a pesar de algunas excepciones destacables. La rentabilidad general de la empresa6 se contrajo ligeramente en 2023, lastrada por el sector de las materias primas, pero se mantiene estable en general, tras crecer significativamente durante los años de generosidad de los bancos centrales posteriores a la pandemia. En el primer trimestre de 2024 se registró un sólido crecimiento de los beneficios.

Los márgenes de la mayoría de los sectores también se han estabilizado e incluso mejorado para los emisores de mayor calidad tras un periodo de deterioro. La persistente inflación provocó un aumento de los costes sin que los ingresos siguieran el ritmo, pero a medida que la inflación se modera, las medidas de fijación de precios y eficiencia adoptadas por las empresas con grado de inversión en los dos últimos años deberían impulsar la mejora de los márgenes.

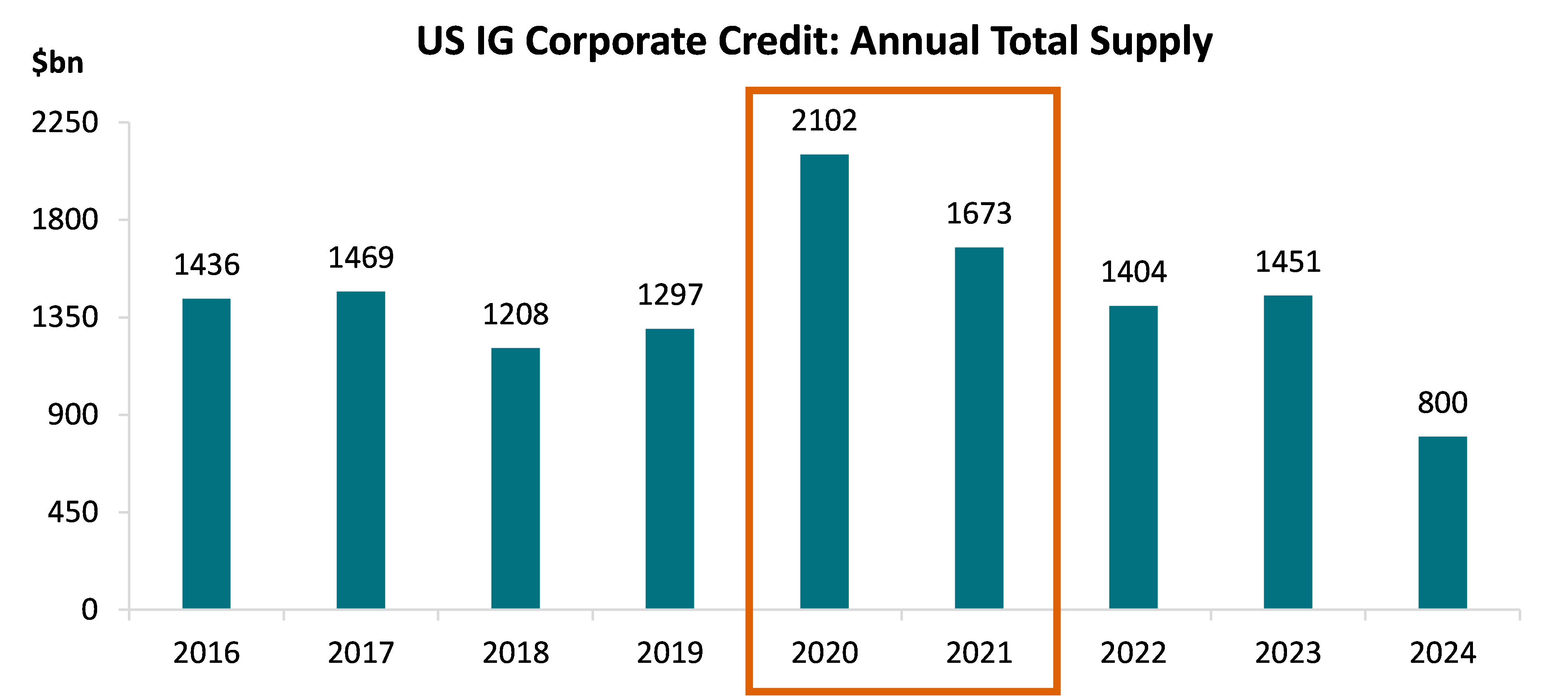

Volviendo al mercado primario, muchas empresas aprovecharon los tipos muy bajos en 2020-2021 para refinanciar la deuda y asegurarse de que los costes de los gastos por intereses son bajos en los bonos con vencimientos largos. En estos dos años se produjo una oleada de nuevas emisiones por un total de 3.800 billones de dólares de deuda en todo el mercado de crédito estadounidense Investment grade, utilizada principalmente con fines de refinanciación. Este total combinado fue un 51% superior al total de dos años anterior de 2018-2019. Como resultado, comparando el cierre de 2018 con 2021, el vencimiento medio del mercado aumentó de 10,4 años a 11,8 años, su punto más alto desde 1999.7

Fuente: Barclays Live Report, 30 de abril de 2024

Para una clase de activos como el crédito estadounidense, que tiene una duración más larga que su homóloga europea y menos amortizabilidad que la del alto rendimiento

-high yield- (es decir, se retiran más bonos en su fecha de vencimiento original), la proactividad de las empresas a la hora de ajustar sus estructuras de capital mientras los tipos eran bajos les ha dado tiempo para adaptarse a este periodo de tipos más altos. El hecho de que el mercado de nuevas emisiones se haya mantenido activo a pesar de que los tipos han subido es una prueba del colchón con el que muchas empresas deben asumir algún gasto adicional por intereses después de los años extraordinarios de 2020-2021. Las grandes reservas de efectivo del balance de las empresas estadounidenses les han ayudado a gestionar cómodamente sus perfiles de deuda.

Esto también puede atribuirse a que el apalancamiento general se mantiene en niveles manejables, ya que muchas empresas que entran en este periodo de tipos más altos han utilizado las grandes pilas de efectivo acumuladas durante 2020-2021 para amortizar deuda. Ahora que la flexibilización cuantitativa (quantitative easing - QE) ya no mantiene un techo virtual sobre cuánto pueden llegar a subir los rendimientos, los equipos directivos tienen el incentivo real de mantener el apalancamiento bajo para que la carga general actual de los intereses no sea mucho mayor que cuando los tipos eran bajos.

Su éxito relativo en este sentido se ve respaldado por los ratios de cobertura de intereses, que se han deteriorado desde su máximo en el segundo semestre de 2022, dada la carga del aumento del gasto por intereses junto con un leve descenso de la rentabilidad, pero no por los niveles preocupantes que la mayoría de las empresas con grado de inversión no pueden afrontar. Los ratios de cobertura general siguen siendo mayores en comparación con finales de 2019, aunque está justificada una selección de crédito disciplinada para descartar a las empresas incapaces de adaptarse a estas corrientes cambiantes.

- EBITDA (Resultado antes de intereses, impuestos, depreciaciones y amortizaciones)

- Fuente: Índice ICE BofA US Corporate, datos mensuales.

Factores técnicos favorables

Tras una racha tan fuerte, las previsiones del mercado primario bajan en general para 2024, ya que las empresas afrontan mayores costes de endeudamiento. Dicho esto, sigue habiendo una fuerte demanda de crédito de alta calidad, lo que significa que, aunque la oferta en 2024 sigue superando las expectativas, el mercado no tiene dificultades para absorber los volúmenes actuales. Esto, a su vez, proporciona un soporte técnico y desempeña un importante papel de compensación a la hora de limitar cualquier impacto en los diferenciales de la subida de los tipos.

Tal vez la mayor forma de soporte técnico haya sido el fuerte dinamismo de las calificaciones en todo el espectro continuo de crédito. El año pasado se registró un volumen de mejora récord en el mercado estadounidense de Investment grade de 791.000 millones de dólares (11% del tamaño del mercado), que incluyó 101.000 millones de dólares de estrellas emergentes de alto rendimiento (high yield), de las que Ford, la mayor estrella emergente de la historia, representó el 40%. Las rebajas de calificación sumaron 225.000 millones de dólares (3%), de los cuales solo 25.000 millones de dólares fueron a parar a high yield. Esto equivalía a una ratio de mejora/rebaja de calificación de 3,5 veces, muy por encima de la media de los últimos 15 años de 1,1 veces.8

Aunque esperamos que 2024 sea más equilibrado en términos de tendencias de calificación, el mercado está entrando en este periodo desde su fortaleza en términos de calidad crediticia, con solo el 46% en títulos BBB, su nivel más bajo desde 2016.9 Esto se debe a una saludable combinación de un fuerte dinamismo en términos de revisiones al alza, así como un deterioro limitado de la calificación en la cesta de BBB más baja, con solo 33.000 millones de dólares de los 200.000 millones de dólares rebajados (16%) pasando de A a BBB.6

Al mismo tiempo, el mayor potencial de rentas y las expectativas de un pico en el tipo de los fondos federales han llevado a los inversores a volver al crédito de alta calidad, con casi 200.000 millones de dólares de entradas en crédito Investment grade de Estados Unidos en 2023 (divididas uniformemente entre ETF’s y fondos de inversión) y una demanda continuada en 2024, ya que los inversores buscan utilizar efectivo de las elevadas existencias acumuladas en los últimos años.

Esto atestigua el poder de los compradores de rendimientos que, a pesar de unos diferenciales ajustados, se sienten atraídos por el retorno total potencial que ofrece ahora la clase de activo.

- Fuente: JP Morgan, Revisión de las calificaciones de crédito de alta calidad – Resumen 2023

- Datos mensuales del índice ICE BofA US Corporate.

La luz al final del túnel

Aunque el panorama fundamental y técnico parece saludable, el mayor impulso de todos provendría de la historia macroeconómica y de los recortes de la Fed, que siguen muy presentes de cara a 2024 a pesar de la persistente inflación. Los recortes de la Fed iniciarían una caída de los tipos de depósito a corto plazo y crearían mejores puntos de entrada para los compradores de diferenciales. Un posible aumento de la pendiente de la curva de rendimientos tras una inversión persistente también ofrecería atractivas oportunidades más allá de la curva.

Los riesgos persisten en ambos lados si la economía es más débil o más fuerte de lo esperado, mientras que el entorno de tipos más elevados durante más tiempo podría provocar un deterioro más pronunciado de los ratios de cobertura de intereses, que debe monitorizarse cuidadosamente mediante un análisis fundamental activo.

Entretanto, el mercado está empezando a mirar más allá del estancamiento actual y reconoce que, aunque el precio ha sido elevado, el potencial de retornos totales atractivos del crédito de alta calidad ha vuelto.

Más información sobre EE.UU.

Disclaimer

La información aquí contenida está dirigida exclusivamente a inversores/clientes profesionales, tal como se establece en las definiciones de los artículos 194 y 196 de la Ley 6/2023, de 17 de marzo, de los Mercados de Valores y de los Servicios de Inversión.

Este documento tiene fines informativos y su contenido no constituye asesoramiento financiero sobre instrumentos financieros de conformidad con la MiFID (Directiva 2014/65 / UE), recomendación, oferta o solicitud para comprar o vender instrumentos financieros o participación en estrategias comerciales por AXA Investment Managers Paris, S.A. o sus filiales.

Las opiniones, estimaciones y previsiones aquí incluidas son el resultado de análisis subjetivos y pueden ser modificados sin previo aviso. No hay garantía de que los pronósticos se materialicen.

La información sobre terceros se proporciona únicamente con fines informativos. Los datos, análisis, previsiones y demás información contenida en este documento se proporcionan sobre la base de la información que conocemos en el momento de su elaboración. Aunque se han tomado todas las precauciones posibles, no se ofrece ninguna garantía (ni AXA Investment Managers Paris, S.A. asume ninguna responsabilidad) en cuanto a la precisión, la fiabilidad presente y futura o la integridad de la información contenida en este documento. La decisión de confiar en la información presentada aquí queda a discreción del destinatario. Antes de invertir, es una buena práctica ponerse en contacto con su asesor de confianza para identificar las soluciones más adecuadas a sus necesidades de inversión. La inversión en cualquier fondo gestionado o distribuido por AXA Investment Managers Paris, S.A. o sus empresas filiales se acepta únicamente si proviene de inversores que cumplan con los requisitos de conformidad con el folleto y documentación legal relacionada.

Usted asume el riesgo de la utilización de la información incluida en este documento/ material audiovisual. La información incluida en este documento/ material audiovisual se pone a disposición exclusiva del destinatario para su uso interno, quedando terminantemente prohibida cualquier distribución o reproducción, parcial o completa por cualquier medio de este material sin el consentimiento previo por escrito de AXA Investment Managers Paris, S.A.

Queda prohibida cualquier reproducción, total o parcial, de la información contenida en este documento.

Por AXA Investment Managers Paris, S.A., sociedad de derecho francés con domicilio social en Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, inscrita en el Registro Mercantil de Nanterre con el número 393 051 826. En otras jurisdicciones, el documento es publicado por sociedades filiales y/o sucursales de AXA Investment Managers Paris, S.A. en sus respectivos países.

Este documento ha sido distribuido por AXA Investment Managers Paris, S.A., Sucursal en España, inscrita en el registro de sucursales de sociedades gestoras del EEE de la CNMV con el número 38 y con domicilio en Paseo de la Castellana 93, Planta 6 - 28046 Madrid (Madrid).

© AXA Investment Managers Paris, S.A. 2024. Todos los derechos reservados.

Advertencia sobre riesgos

El valor de las inversiones y las rentas derivadas de ellas pueden disminuir o aumentar y es posible que los inversores no recuperen la cantidad invertida originalmente.